Si dice che le donne non abbiano talento, tempo e temperamento per le materie Stem. Falso. Anche Women in Action aiuta a ribaltare la situazione.

Quali sono i paradisi fiscali nel mondo, quanto alimentano le disuguaglianze e quanti soldi sottraggono all’economia sana e alle persone.

Paradisi fiscali (o tax havens) è una di quelle espressioni che periodicamente conquistano il dibattito pubblico. Ci si indigna quando emergono scandali di portata planetaria come i Panama papers, si vanno a spulciare le liste nere dei paesi che sembrano incoraggiare i “furbetti”, ci si stupisce di fronte agli abili marchingegni fiscali escogitati da note multinazionali. È molto più raro, tuttavia, riflettere in modo più strutturale sulle dinamiche dell’evasione fiscale e sulle conseguenze che tutti noi siamo costretti a pagare in prima persona. A cominciare, ancora una volta, dalle fasce più fragili della popolazione globale.

Se si vuole riflettere su quanto paradisi fiscali e sostenibilità siano agli antipodi, bisogna partire (apparentemente) da lontano. Secondo i dati più recenti della Banca Mondiale, riferiti al 2013, il 10,7 per cento della popolazione mondiale (vale a dire 767 milioni di persone) vivono con meno di 1,90 dollari al giorno. Certo, non si può negare che siano stati fatti grandi passi avanti, visto che il primo degli Obiettivi di sviluppo del millennio (i predecessori degli odierni Sdgs) chiedeva di dimezzare il tasso di povertà rispetto al 1990 ed è stato raggiunto nel 2010, addirittura con cinque anni di anticipo sulla tabella di marcia.

Non per questo, tuttavia, possiamo dire che questa guerra sia vinta. Siglando gli Sdgs, i leader di tutto il mondo si sono impegnati ad azzerare la povertà estrema entro il 2030, ma questo proposito è molto difficile da raggiungere. Lo sviluppo economico degli ultimi decenni, sottolinea la Banca Mondiale, si sta rivelando pesantemente sbilanciato. 71 milioni di persone si sono risollevate dalla povertà estrema nell’Asia orientale e nel Pacifico (soprattutto in Cina e Indonesia); 37 milioni nell’Asia meridionale (con grossi passi avanti in India); soltanto 4 milioni, però, nell’Africa subsahariana. Stiamo parlando di persone sempre più difficili da raggiungere, perché spesso vivono in zone rurali e remote, sono molto giovani, non hanno accesso all’istruzione.

Anche chi ce l’ha fatta, purtroppo, non sempre si può dire totalmente “fuori pericolo”. Pensiamo ad esempio alla minaccia dei cambiamenti climatici, che compromettono l’approvvigionamento alimentare e la qualità della vita in vaste aree del mondo, esacerbando tensioni e conflitti, e rischiano di creare un miliardo di profughi entro la fine di questo secolo (la stima è della Banca asiatica per lo sviluppo).

Leggi anche: Le catastrofi naturali responsabili di 26 milioni di poveri in più all’anno

E qui ci avviciniamo al problema dell’equità, anche fiscale. Perché il problema del nostro Pianeta non è la mancanza di risorse, è la loro distribuzione ingiusta. Il World inequality report, frutto del colossale lavoro di un centinaio di ricercatori, ha dipinto un quadro sconcertante. Tra il 1980 e il 2016, l’1 per cento più ricco della popolazione mondiale ha intascato il doppio della crescita economica rispetto al 50 per cento più povero. Negli ultimi 35 anni le diseguaglianze sono cresciute ovunque, con picchi negli Stati Uniti, in Cina, India e Russia.

Leggi anche: World inequality report 2018. Cosa dice il rapporto completo sulla disuguaglianza nel mondo

Secondo l’ultimo rapporto pubblicato da Oxfam in occasione del World economic forum di gennaio 2018, le 42 persone più ricche del mondo possiedono un patrimonio pari a quello dei 3,7 miliardi di persone più povere. La crescita economica sembra clamorosamente a senso unico: l’82 per cento della ricchezza creata a livello globale negli ultimi 12 mesi, continuano i ricercatori di Oxfam, è finita nelle tasche dell’1 per cento della popolazione, quello più ricco.

Leggi anche: 42 multimiliardari possiedono la stessa ricchezza di 3,7 miliardi di persone

Proprio in questa ristrettissima élite di privilegiati va ricercato chi si giostra tra abili giochi di prestigio contabili e società di comodo. Alcune analisi successive allo scandalo dei Panama Papers arrivano a calcolare che circa la metà dei soldi nascosti nei paradisi fiscali appartenga a chi detiene una ricchezza superiore ai 50 milioni di sterline; in altre parole, allo 0,01 per cento di super-ricchi. In Russia, questo 0,01 per cento sposta offshore più del 50 per cento del proprio patrimonio; nel Regno Unito, in Spagna, Germania e Francia, la percentuale si attesta sul 30-40 per cento.

Ma, nel concreto, quanti soldi sono nascosti nei paradisi fiscali? Fare una stima è estremamente difficile. Alcuni studi recenti parlano del 10 per cento del pil globale (che, secondo la Banca Mondiale, è pari a 75,6 trilioni di dollari). Tax Justice Network ipotizza una cifra compresa fra i 21mila e i 32mila miliardi di dollari.

Gli studiosi Gabriel Zucman (che insegna all’università di Berkeley, in California), Thomas Tørsløv e Ludvig Wier si sono focalizzati sui paradisi fiscali europei, da cui è relativamente più facile estrarre dati perché devono attenersi alle linee guida statistiche imposte dall’Eurostat. Secondo i tre ricercatori, ogni anno 350 miliardi di euro vengono dirottati verso Lussemburgo, Irlanda, Paesi Bassi, Malta e Cipro, proprio per approfittare del loro trattamento fiscale favorevole. Stiamo parlando prevalentemente di profitti generati in altri paesi europei, che finiscono per essere tassati, in media, dallo 0 al 5 per cento.

Le multinazionali, continuano i tre accademici, ogni anno spostano nei paradisi fiscali oltre 600 miliardi di euro. Si tratta circa del 45 per cento dei loro profitti esteri, una percentuale che sale addirittura al 63 per cento se ci si concentra sulle sole grandi aziende statunitensi.

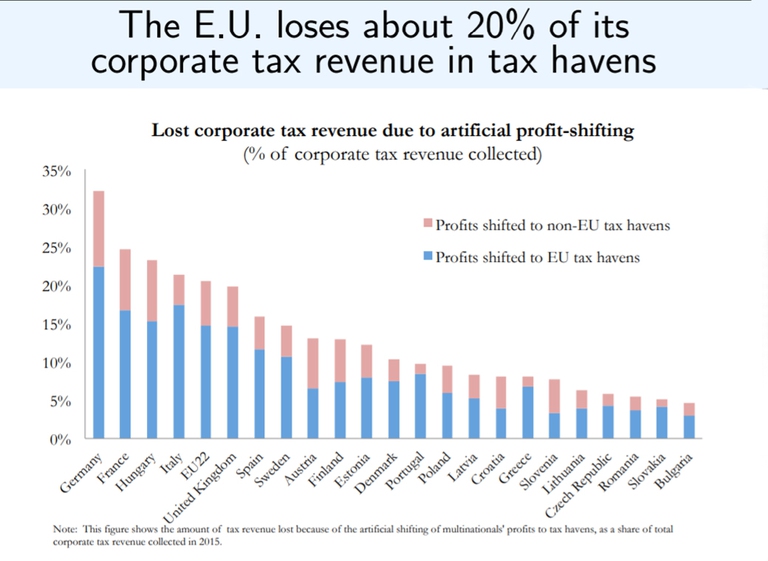

Stiamo parlando di una quantità spropositata di profitti che aziende e miliardari spostano a proprio piacimento, senza corrispondere il dovuto allo Stato in cui li hanno incassati. Stato che, poi, sarebbe incaricato di usare gli introiti fiscali per il welfare, la sanità, l’istruzione, il sostegno alle fasce più deboli. Secondo una ricerca condotta da Gabriel Zucman, gli Usa perdono l’equivalente di circa 45 miliardi di euro l’anno in tasse non incassate, il Regno Unito circa 12,7 miliardi. L’Unione europea, nel complesso, vede volatilizzarsi circa un quinto delle tasse imposte sulle società.

Per scongiurare questa situazione, diversi stati si affannano per rendere il proprio sistema fiscale più allettante per gli investitori, innescando una corsa al ribasso delle aliquote (in gergo si parla di concorrenza fiscale). Così facendo però non fanno altro che amplificare le diseguaglianze, perché assottigliano il divario tra la tassazione applicata alle fasce più deboli e quella imposta a milionari e grandi aziende.

Leggi anche: Panama papers, è l’Africa a pagare il conto dei miliardi offshore

Paradossalmente – sottolinea Zucman sul Guardian – i paradisi fiscali godono di un ingiusto vantaggio competitivo anche perché… si trovano a incassare più tasse. Potrà sembrare un controsenso, ma pensiamo per esempio all’Irlanda, che trent’anni fa imponeva alle aziende una tassazione pari al 50 per cento e negli anni Novanta l’ha sforbiciata fino ad arrivare al 12,5 per cento. Così facendo ha attirato numerose multinazionali, che dirottano sul suo territorio i profitti generati dai lavoratori in altri paesi. Il governo di Dublino, così, finisce per incassare introiti slegati dall’economia reale del paese.

Switzerland, USA and Cayman top the 2018 Financial Secrecy Index https://t.co/BFzeAVsqN9 pic.twitter.com/Qi2vWMUo5P

— Tax Justice Network (@TaxJusticeNet) 30 gennaio 2018

La domanda è lecita. Se i danni che i paradisi fiscali comportano per tutti noi sono così evidenti, e se periodicamente vengono pubblicate liste ufficiali che li elencano uno per uno, perché è così difficile fare qualcosa di concreto per estirparli? La questione principale è sempre la stessa: indipendentemente da qualsiasi altra considerazione, stiamo parlando di giurisdizioni sovrane. E non esiste un ente terzo che possa imporre a uno stato di applicare una tassazione o un’altra.

Nemmeno l’Unione europea ha un ruolo diretto nell’imposizione fiscale o nella fissazione delle aliquote: per quanto riguarda le imposte sulle società, tutto ciò che può fare è vigilare affinché vengano garantiti alcuni principi fondamentali, come la non discriminazione e la libera circolazione all’interno del mercato unico. Figuriamoci, allora, quanto si complicano le cose quando si ragiona non su scala comunitaria ma su scala globale. Come se non bastasse, non bisogna dimenticare che una caratteristica costitutiva dei tax havens è l’opacità. Un paese che vuole attirare sul proprio territorio le imprese straniere, oltre ad allettarle con un regime fiscale super-agevolato, fa anche di tutto per proteggerle: garantisce il segreto bancario, assicura l’assenza di controlli bancari e patrimoniali, rifiuta lo scambio di informazioni a livello internazionale.

Le imprese, intanto, fanno la loro parte. Da un lato ci sono le politiche di “ottimizzazione fiscale”, che nella maggior parte dei casi sono formalmente legali: la grande aziende costruisce una struttura societaria complessa per poter scambiare beni e servizi tra una società e l’altra, in modo tale da spostare le voci di bilancio positive nei paesi in cui vengono tassate meno. Proprio con l’ultima Manovra correttiva 2017 l’Italia ha adottato le nuove linee guida Ocse sul cosiddetto “transfer pricing”: d’ora in poi, per evitare che le operazioni infragruppo siano un pretesto per spostare artificialmente gli utili, le imprese dovranno determinare il “giusto prezzo” facendo riferimento al principio di libera concorrenza e valutando le condizioni di mercato.

Dall’altro lato, ci sono le frodi vere e proprie. Le società più spavalde non esitano ad aprire società schermo che risultano intestate a dei prestanome, o che vengono costruite ad hoc per emettere fatture per prestazioni inesistenti. Con il sistema delle scatole cinesi risulta estremamente complicato risalire al reale proprietario di una società, che può approfittarne per far perdere le tracce di capitali di dubbia provenienza.

Quale ruolo giocano i paesi UE nella corsa al ribasso sulla fiscalità d’impresa? Qual è il loro impegno per misure di giustizia fiscale? Trovate le risposte nel nuovo rapporto #TaxGames di @eurodad @OxfamItalia @Recommon https://t.co/gr1RinbLnp #TaxJustice pic.twitter.com/PCQ6mXO93K — Oxfam Italia (@OxfamItalia) 4 dicembre 2017

Insomma, non stiamo parlando di un compito facile, ma non per questo bisogna gettare la spugna. Particolarmente combattive sono realtà come Zerozerocinque e Oxfam, che concordano su alcune proposte rivolte all’Italia e all’Unione europea.

La prima è la rendicontazione paese per paese dei dati contabili e fiscali delle multinazionali (in inglese, “country by country reporting”). Ad oggi, infatti, queste ultime sono tenute a riportare nei propri bilanci soltanto i dati aggregati per macro-regioni: sarebbe molto più facile stanare eventuali distorsioni se invece fossero obbligate a specificare, per ogni singolo paese in cui operano, i profitti, le tasse pagate, i sussidi ricevuti, il fatturato e la forza lavoro.

Un’altra richiesta fondamentale è quella di creare un registro accessibile al pubblico dei proprietari di tutti i fondi societari, le fondazioni e le società presenti in un determinato territorio. Così facendo, verrebbe a cadere lo schermo dell’anonimato (che ad oggi permette di occultare anche profitti di origine illecita) e sarebbe possibile identificare in modo inequivocabile i reali beneficiari dei profitti.

Oxfam inoltre chiede a gran voce all’Europa di porre fine alla concorrenza fiscale tra paesi, introdurre un modello vincolante di tassazione unitaria delle multinazionali e istituire un comitato intergovernativo per facilitare la cooperazione fiscale ed elaborare nuove regole anti-elusione.

Stilare un elenco dei paradisi fiscali è un’operazione tutt’altro che semplice. Un po’ perché le cose si evolvono rapidamente e, complice la crescente attenzione internazionale, fortunatamente molti paesi stanno facendo passi avanti in termini di trasparenza. Un po’ perché sono stati proposti diversi criteri, che possono portare a risultati molto eterogenei.

Dopo lunghe trattative durate circa due anni, a dicembre 2017 l’Unione europea ha pubblicato un elenco ufficiale di 17 giurisdizioni “non cooperative” a livello fiscale, seguito da una “lista grigia” con altri 47 nomi. La selezione, piuttosto travagliata, si è basata su tre macro-criteri: tassazione equa, trasparenza fiscale e adesione alle norme Ocse sul trasferimento dei profitti da un paese all’altro. Nonostante ciò non sono mancate le polemiche, sia per alcune “assenze eccellenti” sia perché non sono state previste sanzioni per le società europee che fanno affari in questi paesi. A gennaio la black list è stata ulteriormente rivista, depennando stati come Panama e Macao e lasciando solo nove nomi.

Ben più nutrita, e apertamente critica nei confronti delle autorità comunitarie, è la blacklist pubblicata a novembre 2017 dalla ong Oxfam, che comprende ben 35 nazioni.

La classifica di Tax Justice Network non può non stupire: sul podio, prima delle “solite” Isole Cayman, svettano Svizzera e Stati Uniti. A questa conclusione l’ong è giunta attraverso l’analisi di 20 indicatori, che hanno restituito una valutazione complessiva del tasso di “opacità finanziaria” di ogni paese. Ma perché gli Stati Uniti? Perché la loro piazza finanziaria è gigantesca; perché non hanno aderito agli standard dell’Ocse; perché Delaware, Wyoming e Nevada sono descritti come esempi clamorosi di “far west fiscale”.

Siamo anche su WhatsApp. Segui il canale ufficiale LifeGate per restare aggiornata, aggiornato sulle ultime notizie e sulle nostre attività.

![]()

Quest'opera è distribuita con Licenza Creative Commons Attribuzione - Non commerciale - Non opere derivate 4.0 Internazionale.

Si dice che le donne non abbiano talento, tempo e temperamento per le materie Stem. Falso. Anche Women in Action aiuta a ribaltare la situazione.

Donald Trump sceglie la strada del protezionismo, annunciando dazi su Cina, Canada e Messico e promettendo di fare lo stesso anche con l’Unione europea.

293.444 stufe green distribuite alle famiglie locali, 381.830 tonnellate di legno risparmiate, oltre 240 nuovi posti di lavoro creati: sono i risultati del progetto sostenuto da Cassa Depositi e Prestiti attraverso l’adesione al programma Climate Action per la compensazione delle emissioni.

Nel report del VII Index Future Respect tutte le ombre e le luci dei report di sostenibilità. Ma tra i migliori spicca quello realizzato per Pizzoli.

Quali strumenti possono aiutare le imprese, grandi e piccole, nella transizione ecologica? Ne parliamo con Donato Iacovone, presidente di Bip.

Il gruppo Bennet, leader nel settore di ipermercati e proximity mall, ha improntato la strategia di sostenibilità su pianeta, persone e prodotti.

La Banca mondiale rivela cifre record legate al debito estero del Sud del mondo, paragonabili a quanto chiesto per fronteggiare la crisi climatica.

“Il nostro obiettivo è sempre stato quello di trasformare un rifiuto in qualcosa di meraviglioso”. L’intervista a Matteo Longo, direttore generale di Bioforcetech.

Secondo un rapporto delle Nazioni Unite competizione e corsa alle performance colpiscono la salute mentale dei lavoratori, moltiplicano i casi di burn-out.