La finanza ha la fondamentale responsabilità di traghettare i capitali verso la transizione energetica. Se ne è discusso al Salone del Risparmio 2022.

Investimenti e cambiamento climatico: due mondi che all’apparenza sembrano agli antipodi, ma in realtà sono legati a doppio filo. Perché ogni nostra scelta può porre un piccolo tassello per la tutela del pianeta: dal cibo che mangiamo, ai mezzi con cui ci spostiamo, ai negozi in cui facciamo acquisti, fino al modo in cui impieghiamo i

Investimenti e cambiamento climatico: due mondi che all’apparenza sembrano agli antipodi, ma in realtà sono legati a doppio filo. Perché ogni nostra scelta può porre un piccolo tassello per la tutela del pianeta: dal cibo che mangiamo, ai mezzi con cui ci spostiamo, ai negozi in cui facciamo acquisti, fino al modo in cui impieghiamo i nostri risparmi. Se ne è discusso a Milano, nel corso della Settimana SRI.

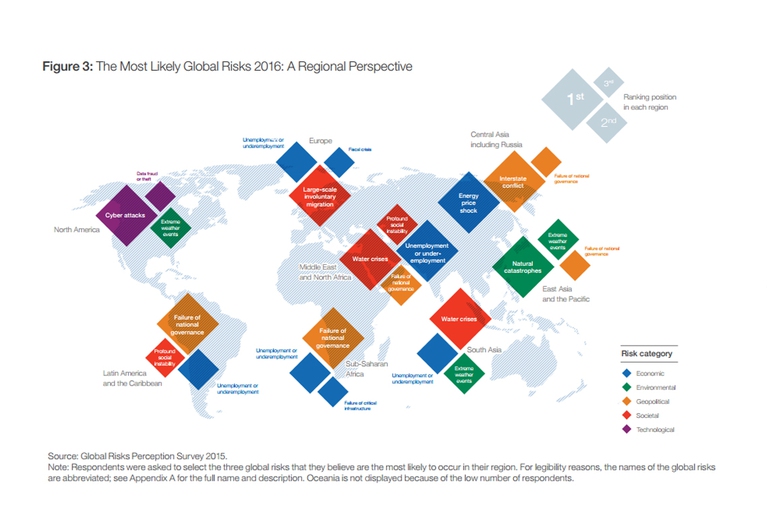

I cambiamenti climatici minacciano l’equilibrio degli ecosistemi, la qualità della nostra vita, la sopravvivenza di specie animali e vegetali. E – nonostante non lo si sottolinei abbastanza – anche gli investimenti. Sono state individuate cinque tipologie di rischio:

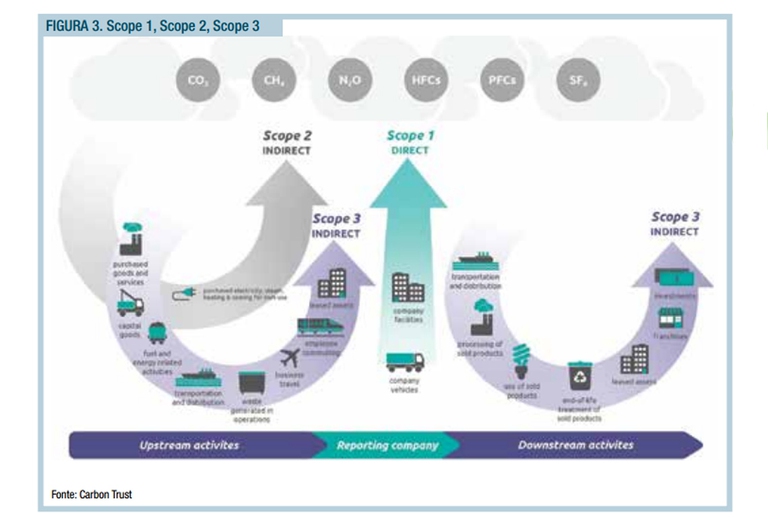

Se le aziende che non si attrezzano contro il cambiamento climatico sono destinate a pagarne il conto a livello finanziario, è bene cercare di tutelare i propri investimenti. La maggior parte degli investitori si impegna a fare il calcolo delle tonnellate di Co2 emesse dalle società che fanno parte del proprio portafoglio. Il metodo più comune è quello degli Scope:

Negli accordi internazionali si fa quasi sempre riferimento allo Scope 1. Per giunta, con gli altri due Scope entra in gioco il problema del doppio conteggio: le emissioni che rientrano nello Scope 2 o 3 di un’azienda, infatti, saranno nello Scope 1 di un’altra. Ma l’impatto ambientale non inizia e finisce con la Co2: ci sono anche l’impronta idrica, la deforestazione, l’impronta ecologica. La questione, insomma, è complessa. E in molti stanno lavorando per trovare un metodo di calcolo che sia attendibile e “a tutto tondo”.

Dopo aver misurato l’impatto ambientale del proprio portafoglio di investimenti, è il momento di fare qualcosa per ridurlo. Le strategie sono tre.

Engagement. Parlare con le aziende spesso è il primo passo; l’approccio prende il nome di soft engagement. Con l’hard engagement, invece, l’intervento si fa più deciso: l’investitore presenta mozioni e interviene all’assemblea degli azionisti.

Disinvestimento. In questi ultimi anni, molti investitori hanno scelto di cedere (del tutto o parzialmente) i titoli delle società che operano nel campo dei combustibili fossili. È un processo molto più rapido e “sicuro” rispetto all’engagement, ma bisogna anche dire che quei titoli potranno pur sempre essere acquistati da altri.

Riallocazione. Dopo aver abbandonato i combustibili fossili, si possono spostare i propri investimenti verso altre aziende che favoriscono la transizione verso un’economia low-carbon. Si occupa di questo, ad esempio, l’iniziativa Divest-Invest.

Siamo anche su WhatsApp. Segui il canale ufficiale LifeGate per restare aggiornata, aggiornato sulle ultime notizie e sulle nostre attività.

![]()

Quest'opera è distribuita con Licenza Creative Commons Attribuzione - Non commerciale - Non opere derivate 4.0 Internazionale.

La finanza ha la fondamentale responsabilità di traghettare i capitali verso la transizione energetica. Se ne è discusso al Salone del Risparmio 2022.

Il Green Deal europeo e i piani di ripresa post-Covid incideranno sulla finanza sostenibile? L’abbiamo chiesto a Davide Tentori, ricercatore dell’Ispi.

Servono investimenti immensi per realizzare gli Sdgs, ma il percorso è tracciato. Ne abbiamo parlato con Francesco Timpano di Asvis.

Il Pnrr potrebbe aprire una stagione diversa per gli investimenti a impatto nel nostro paese. Parola di Giovanna Melandri, presidente di Human foundation e Social impact agenda per l’Italia.

Cos’è un investimento responsabile? Come può il risparmiatore orientarsi in un panorama sempre più articolato? Ecco una breve guida.

La finanza sostenibile cresce, ma il nostro Pianeta resta in crisi. Eurosif, il Forum europeo per gli investimenti sostenibili e responsabili, propone alcune vie d’uscita.

Entro il 2026 l’Unione europea emetterà 250 miliardi di euro in obbligazioni verdi per finanziare le iniziative previste dal piano Next Generation Eu.

La finanza sostenibile crea valore nel lungo periodo, sia per l’investitore sia per il Pianeta e la società. Un approccio che riscuote sempre più successo.

La ripresa post-Covid è un’opportunità da non perdere per rendere più sostenibile la nostra economia. Anche grazie alla finanza etica.